Introducción: Powell, la Fed y el caos en los tipos

El mercado más activo del último mes no fue ni el oro, ni Nvidia, ni la extravagante Trumpcoin: fue el mercado de apuestas sobre lo que decidiría la Reserva Federal de Estados Unidos respecto a los tipos de interés. Se movieron millones de dólares, pese a que solo había tres resultados posibles: recorte de 25 puntos básicos, recorte de 50 o nada. Ganó el escenario más esperado —un recorte de 25 puntos—, pero lo importante no fue la decisión en sí, sino la foto del futuro: un dot plot de la Fed que muestra que no tienen ni la menor idea de lo que harán más adelante.

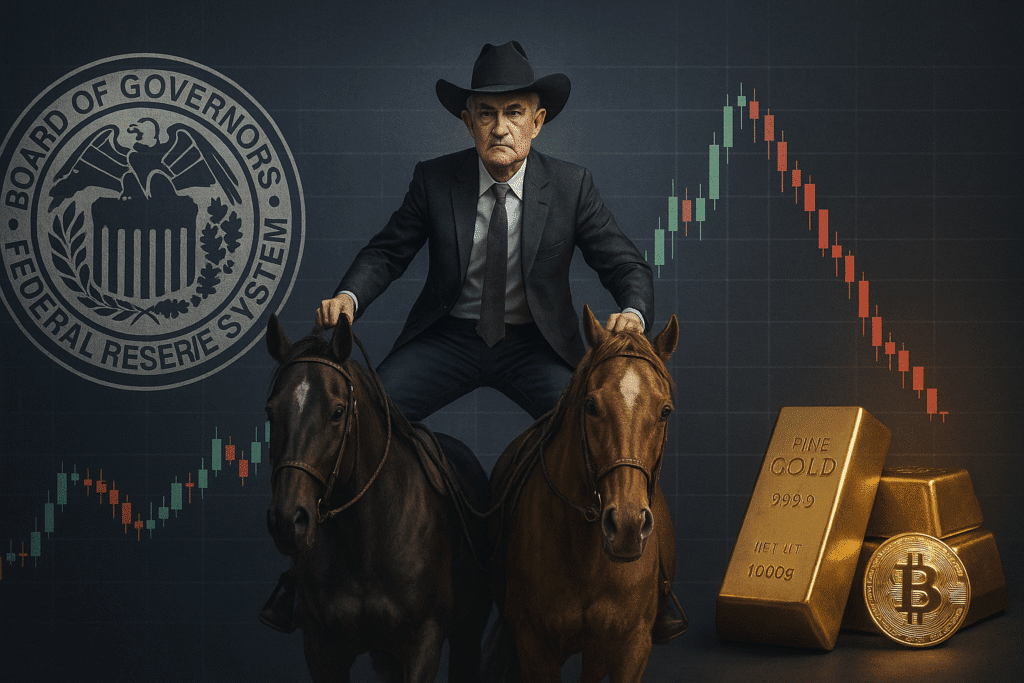

La conclusión: el oráculo de la Fed está roto. Y en un contexto en el que los salarios de los ricos siguen subiendo mientras los pobres buscan en Google cómo vender su Rolex o su auto, la estrategia barbell vuelve a ganar relevancia como método para sobrevivir en mercados extremos.

El problema central: dos economías, un solo banco central

Estados Unidos no tiene hoy una economía, sino dos. Para el tercio superior, el ingreso salarial creció 3,6% interanual, máximo desde 2021. Para el tercio inferior, apenas 0,9%. Mientras unos compran orinales dorados, otros googlean cómo pagar la hipoteca.

¿Cómo fijar una tasa de interés única para realidades tan dispares? Imposible. Si la Fed sube tasas, castiga al que apenas llega a fin de mes. Si las baja, alimenta la burbuja de Wall Street. Powell está montado en dos caballos con un solo culo.

Contexto global: fiscal, energía y dólar

La tesis mayoritaria es la de un crecimiento inflacionario.

- Fiscal: EE. UU., Europa, China y Japón expanden gasto público.

- Energía: petróleo y gas siguen baratos en origen, aunque en Europa lo paguen caro por impuestos.

- Dólar: débil en 2025, lo que empuja a emergentes y commodities.

Este trípode sostiene la narrativa de inflación con crecimiento. Pero si el crecimiento se enfría y la inflación se mantiene, entramos en la estanflación: el peor de los mundos.

La lección de Volcker: montar un solo caballo

En 1979, Paul Volcker no dudó: subió las tasas a niveles brutales, destrozando empleo para matar la inflación. Lo anunció en un “Saturday Night Special” televisado. Su decisión pulverizó a quienes tenían bonos intermedios, pero dio lugar a la estrategia barbell: carteras que combinaban bonos de muy corto plazo con bonos de muy largo plazo, evitando el medio.

Estrategia barbell: definición y sentido

La estrategia barbell busca cubrirse de extremos.

- Bonos cortos: si suben las tasas, vencen rápido y reinvertís con mejor yield.

- Bonos largos: si bajan las tasas, suben de precio y te protegen.

El medio —bonos intermedios— es la zona de la muerte: perdés si suben y perdés si bajan.

Con los años, autores como Nassim Taleb la adaptaron a otros activos: 90% seguros y 10% apuestas arriesgadas. Es la filosofía de sobrevivir a cisnes negros.

Versión 2025: cómo se arma la mancuerna hoy

Hoy el barbell no es solo bonos. Es una cartera de extremos:

- Defensiva: liquidez remunerada, treasuries cortos, algo de bonos largos y oro.

- Convexa: commodities, emergentes, energía y un núcleo cripto (Bitcoin/Ethereum).

La clave es evitar la tibieza de activos intermedios, carentes de convexidad.

Impacto en Argentina: versión criolla del barbell

En Argentina, el barbell se traduce así:

- Defensiva: dólar cable + money market en USD, Cedears de oro, bonos cortos en dólares tácticos.

- Convexa: Cedears de energía (XOM, CVX, RIO), emergentes/Europa, acciones locales pro-ciclo como PAMP o YPF y una dosis cripto en autocustodia.

Es una manera de surfear la doble inflación: la global y la local.

Escenarios posibles: cuatro caminos y sus ganadores

| Escenario | Dólar | Tasas | Crecimiento | Ganan | Pierden |

| Crecimiento inflacionario | Débil | Planas/↓ | ↑ | Commodities, emergentes, energía | Bonos largos si inflación sorprende ↑ |

| Estanflación | Fuerte/mixto | ↑ real | ↓ | Oro, defensivos | Cíclicas, duration intermedia |

| Soft landing | Débil | ↓ | ↑ | Bonos largos, growth | Energía si petróleo flojo |

| Recesión dura | Fuerte | ↓ fuerte | ↓ | Bonos largos soberanos, oro | Cíclicas, EM |

Qué hacer vos: guía por perfil de inversor

- Conservador (70/30): foco en liquidez USD, bonos cortos y oro; un 30% en commodities/EM.

- Moderado (60/40): defensiva con bonos y oro, convexa con energía, EM y algo de cripto.

- Agresivo (50/50): mitad defensiva, mitad convexa con fuerte peso en cripto y commodities.

El secreto no está en adivinar, sino en rebalancear cada trimestre y mantener el medio vacío.

Reflexión final

La Fed está perdida, Powell cabalga dos caballos y el mercado oscila entre inflación y estanflación. En ese escenario, lo único sensato es abrazar la incertidumbre. La estrategia barbell no es un lujo académico: es una forma práctica de sobrevivir cuando nadie sabe hacia dónde vamos. Evitar la tibieza, vivir en los extremos, aceptar la volatilidad y proteger el capital: esa es la lección.

En Argentina, donde convivimos con crisis en loop, la estrategia barbell se siente casi natural: o te cubrís bien o te comen vivo.